好的鹿胎膏价格是多少:混沌理论中—利用一致性获利法的MACD消除艾略特波浪计数中的模棱两可的实际应用-mzdm的博客-时空博...

来源:百度文库 编辑:偶看新闻 时间:2024/04/27 19:58:31

艾略特波浪计数中的模棱两可的实际应用

1、 掌握波浪理论的内容并不难,但波浪理论的难点在于如何以它来获利,所谓知易行难。

艾略特没有给出具体的在市场中应用的方法。混沌操作法作者比尔.威廉姆发明的

“利用一致性获利法的MACD消除艾略特波浪计数中的模棱两可”的方法解决了这一问题。

2、 下面应用这一方法在市场中进行实际交易,看能否获利?

3、 交易开始时间:

交易品种:600199

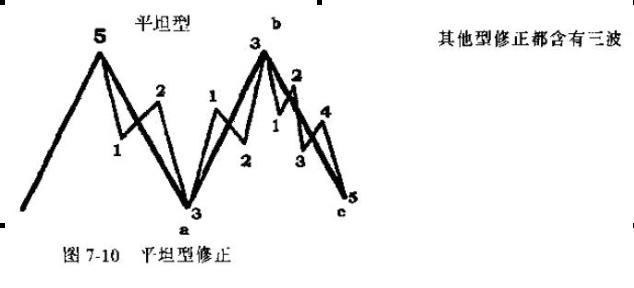

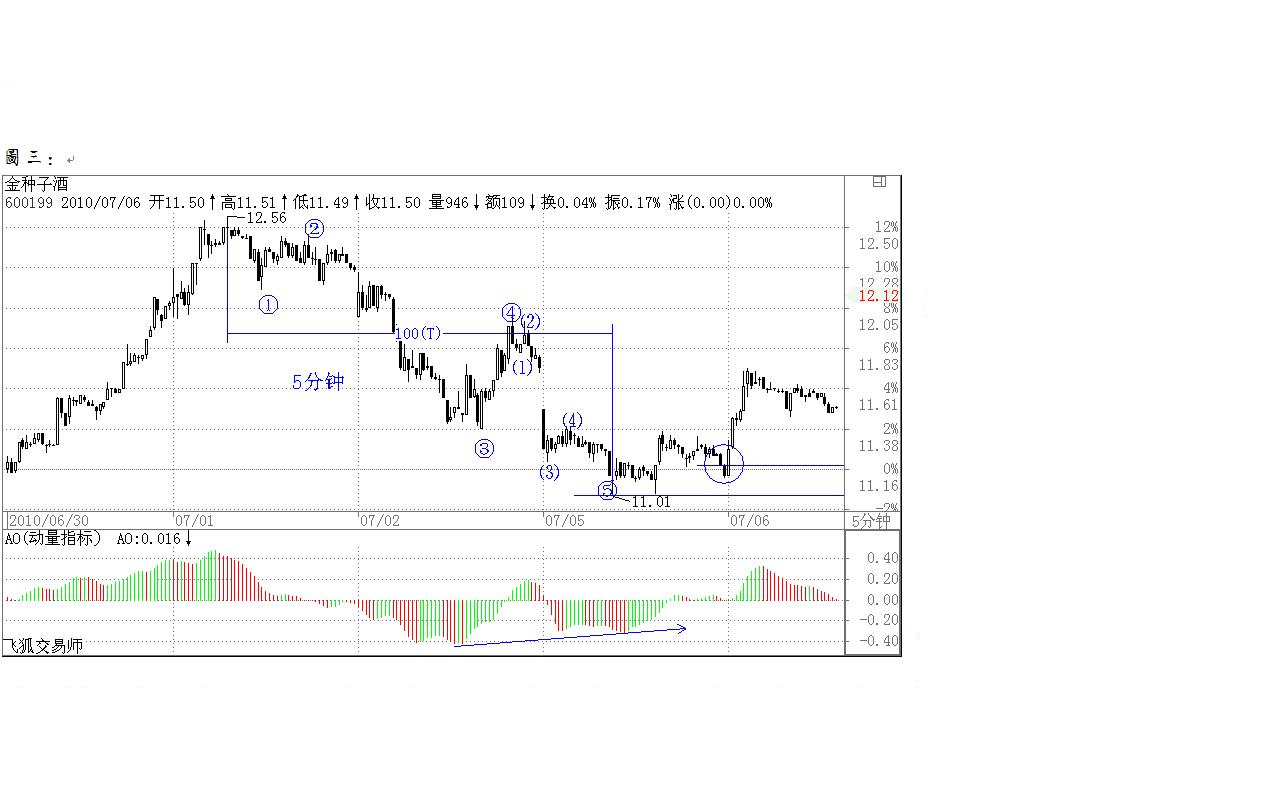

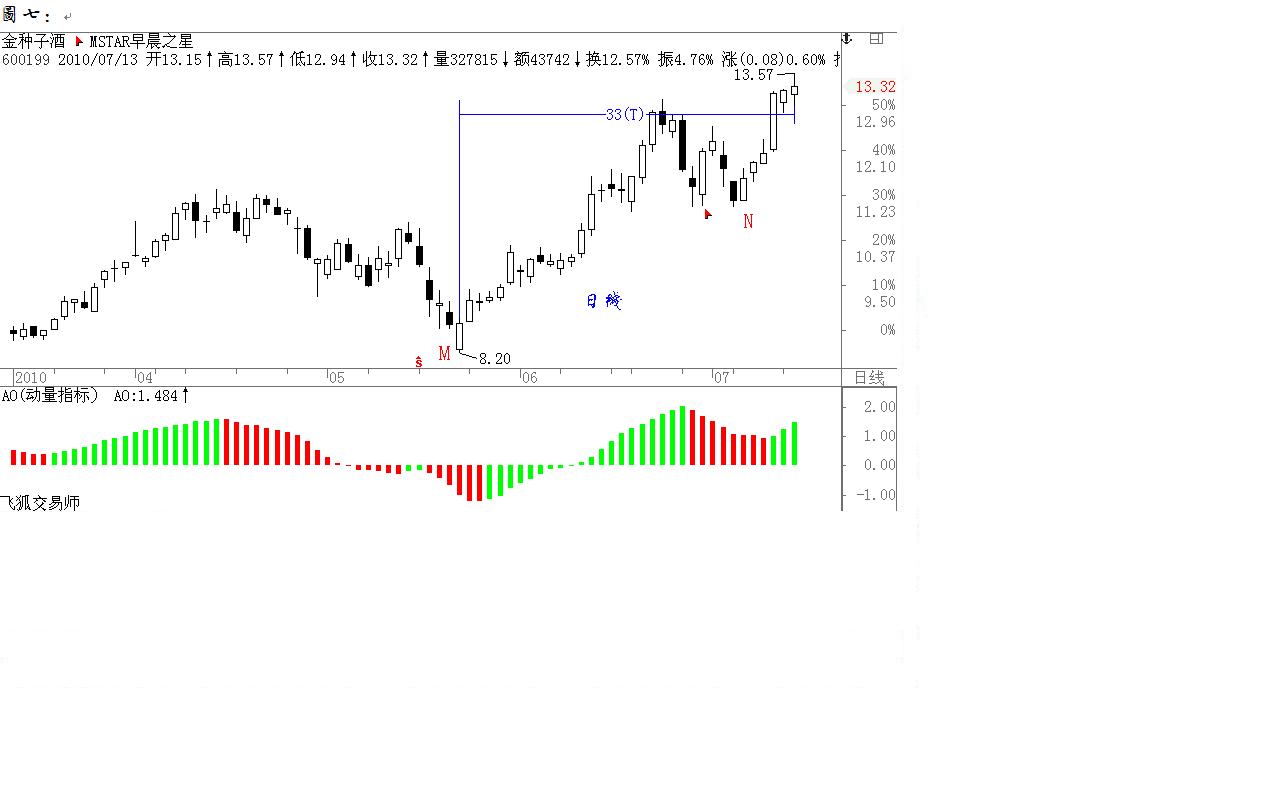

4、 图一是600199目前的日线图,观察从M到N的走势,并希望寻找一个有利的进场点。

从图一看它似乎已完成了第一浪走势,目前正在进行2浪的ABC调整。

5、 分析:

现在是否可以确定第2浪调整已经结束?要确认第2浪调整是否结束,

关键是确认第2浪ABC调整的C浪结束位置,C浪是5波序列结构,如何确认C浪结束位置?

混沌操作法的5/34/5MACD可以提供一个明确的答案,方法是:

1)选取100支——140支数量条形图进行分析;

2)在点M和N点之间仅有29支条形图。日线走势图中仅有29支条形图,我们大约需要四倍的数量,

所以可以采取60分钟的走势图进一步分析。如图二;

3)看60分钟图,ABC调整AB已经完成,从60分钟图可以看出,B反弹到A的62%位置出现顶分型,

可以判断B结束,接下来是走C,C是5波序列结构,需要从更低时间级别分析,

从C开始到目前的最低点只有8根K线,为满足100-140根K线,需要将分析周期改为5分钟,如图三,

4)从图三可以看出,5波序列结构已经完成,也就是说C已经结束,

接下来应该是一个向上的推动浪,也是5波序列结构(5分钟图看),如果接下来的走势不是5波序列结构,

那证明以前判断错误,

5)本人在图三圆圈的位置进入,看后市是否走出5波序列结构?要操作的也就是这一推动浪,

等这一推动浪的5波序列结构完成就退出,完成这一波段操作;

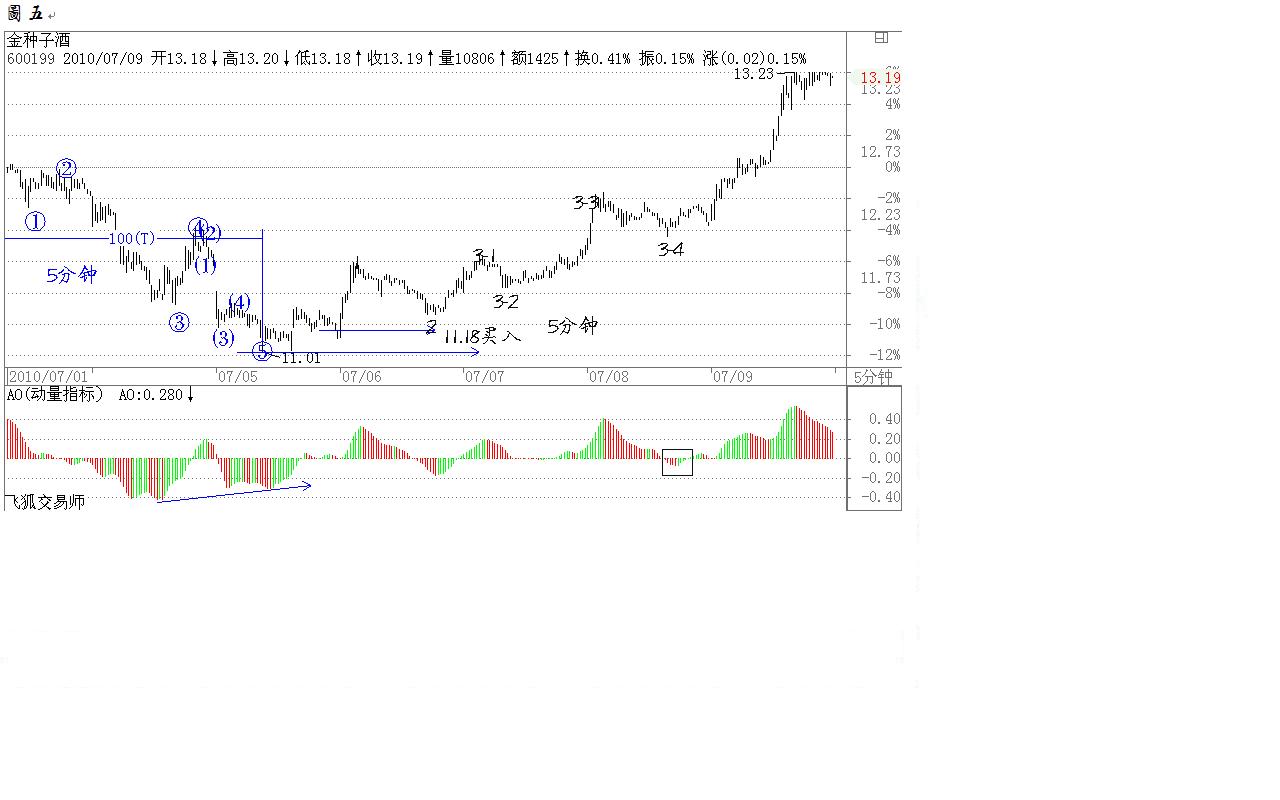

6)

因为AO已经向下穿越0轴,底分型出现后,可以确认3-4完成,

本人在3-4的底分型出现后突破该底分型上沿时以12.1加仓,现在走3-5,可在3-5的高点卖出,

再等待4浪调整结束在进入;如图四。

7)

如图五。

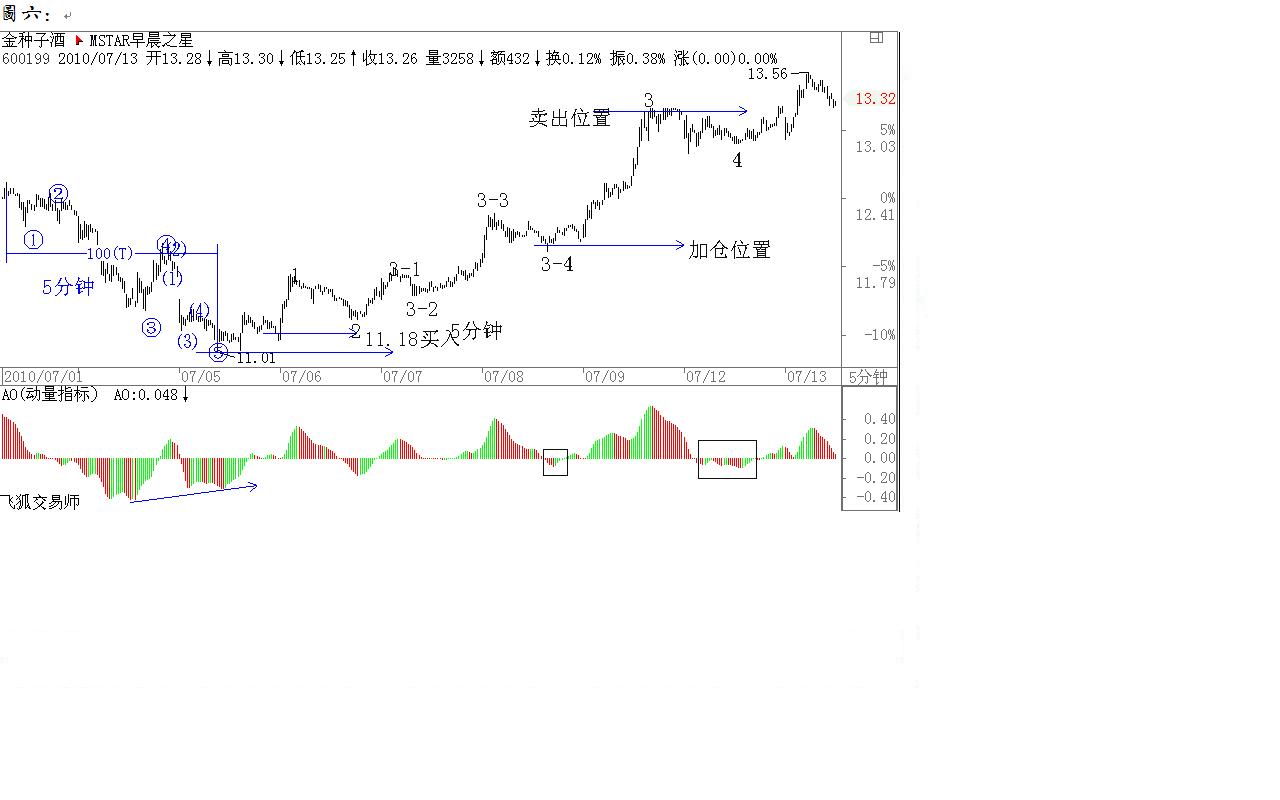

8)

如图六。如果做短线,此时就可以买入,但后面的5波上升幅度估计不大,因为3浪上升幅度大,

那么5浪的幅度就与1浪幅度差不多,本人从觉得此股涨幅巨大,

不经大的调整就不再买入,此股是好股。

600199目前的日线图,如图七。

祝各位好运!

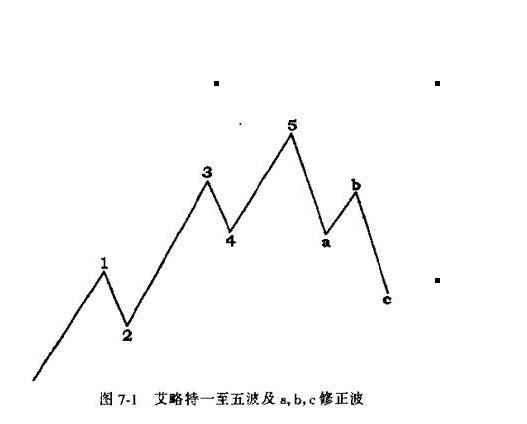

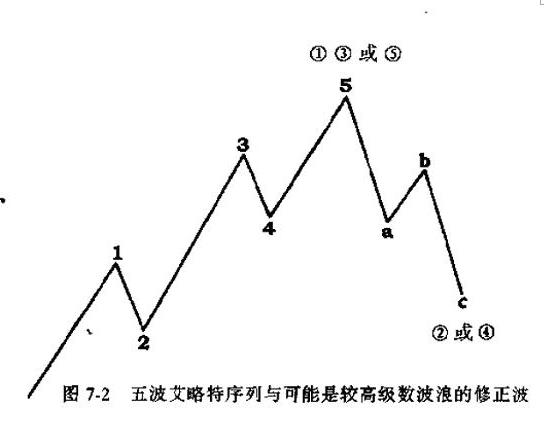

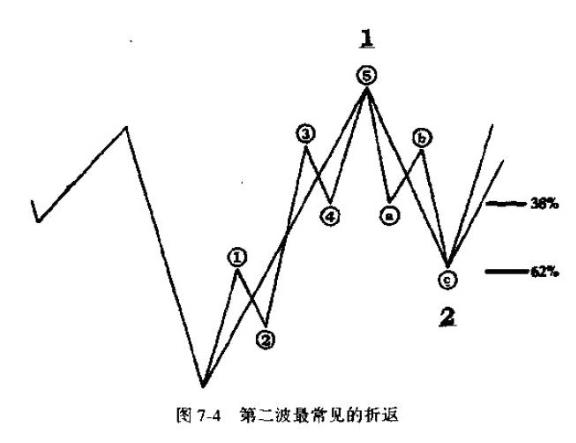

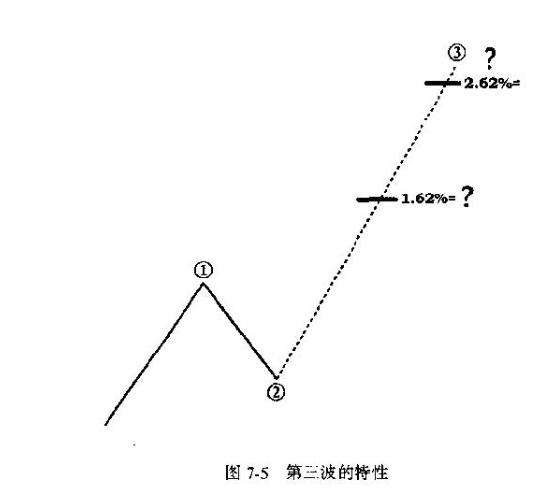

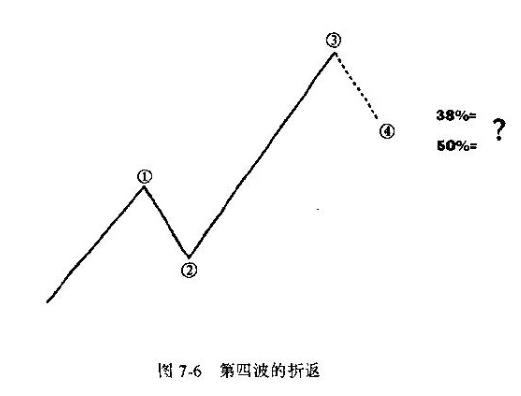

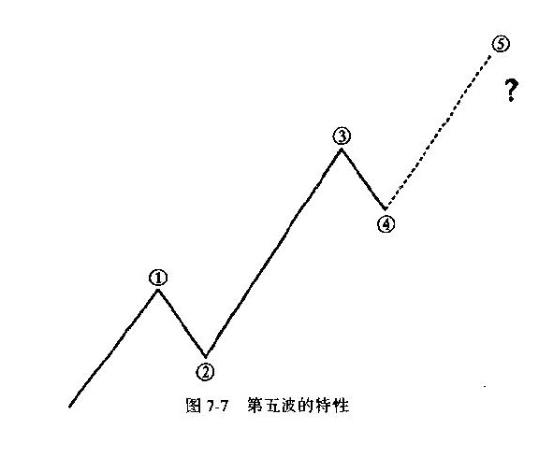

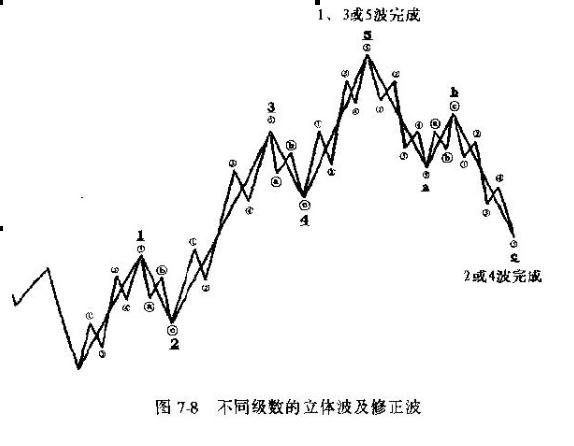

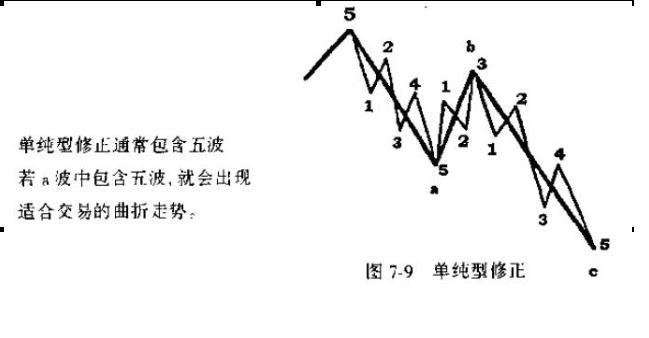

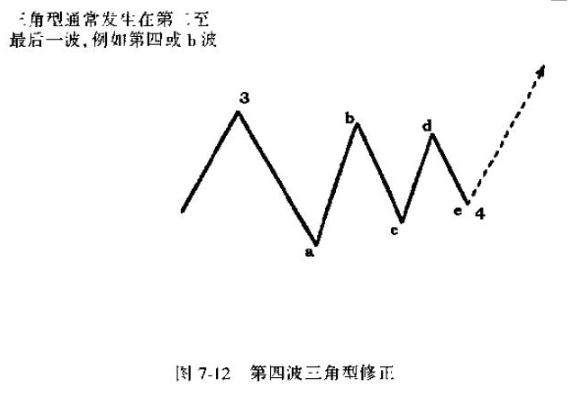

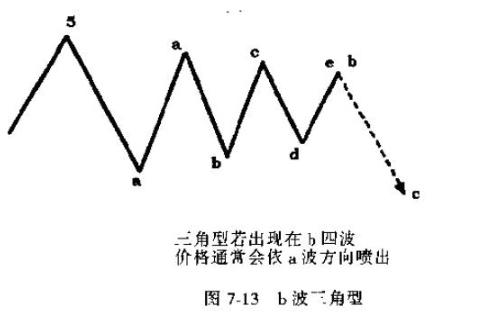

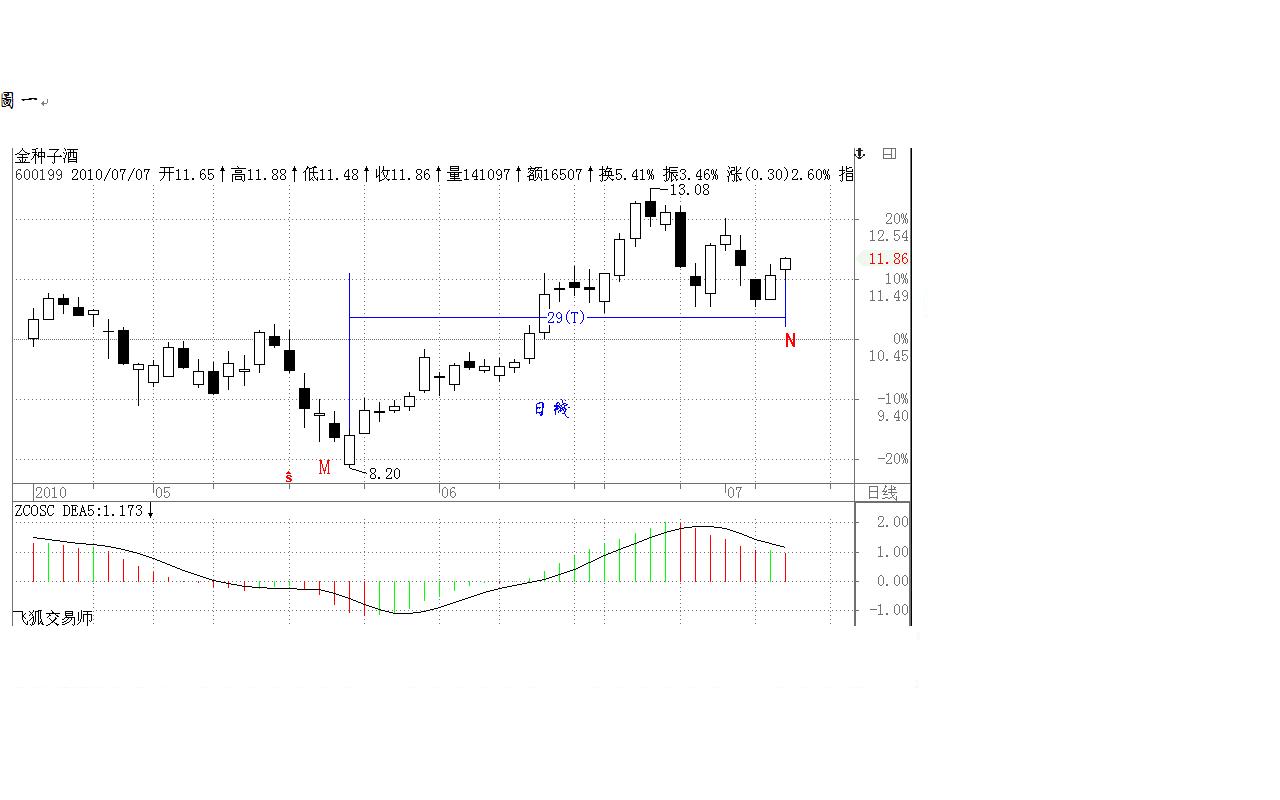

艾略特波浪理论的基本韵律 艾略特波浪的基本韵律是由“五个主波与三个修正波”构成。不论我们分析的波浪级数如何,这种循环始终维持不变。市场只要有最低的必要交易量,就可以观察这种波浪的韵律。为了分析方便起见,我们将最低的交易量定为每单位交易期间内的平均价格跳动次数最少为20次,但在较短的交易期间内(例如:每分钟的走势图),较少的交易量便可以显现艾略特波浪的模式。 除了时间单位外,模式的“外形”更为重要。波浪的开关可以延伸或压缩(在时间与价格上),但根本开关仍维持不变。价格会朝主要方向呈现一组五波的走势(分别标示为1,2,3,4,5),然后出现相反方向的三波修正。艾略特称此“一到五波”为主波。目前大多采用弗罗斯特与普莱切特引进的术语,第1,3与5波称之为“推动波”。修正波则标示为英文字母(a,b,c,d,e)。修正波通常标示为a,b与c,唯有三角形修正才有五波。 请参考图7-1,第一波结束后,将出现第二波的修正浪,第三波结束后,将出现第四波的修正浪,当五波序列结束后,将出现三波的修正,分别标示为a,b,c。 当五波序列结束后,通常将成为“较高级数”的一个波浪。换言之,请参考图7-2,这五波序列本身(1,2,3,4,5)是一个较高级数波浪序列的一个构成波(1,3或5)。另外,a,b,c波浪序列将构成较高级数的第2或4波。 各个波浪的特性 波浪理念的基本法则非常单纯,但将这些法则运用在实际的交易中,则是一项重大的挑战。然而,如果利用前一章讨论的一致性获利法指标,运用起来将非常精简而明确。观察你的波浪计数逐一实现,这是交易中最大的乐趣之一。波浪专家们讨论的许多关系,它们仅是一种倾向而已,它们既不持久、也不明确。除此之外,这些关系会随时间而变动。当你刚完成计数而设定头寸时,它们又发生变化了。我们可以解决这类问题。 正式解决这个问题之前,我们首先将解释各个波浪代表的意义,以及他们相互之间的关系。我必须再强调一次,我们对于波浪理论的分析之所以精确,是因为我们采取一致性获利法的指标,使我们可以将分析研究的结论运用在即时交易中。 第一波 第一波必然是一种趋势变动的走势。进入这种新趋势的交易者,通常都采取乐在其中的个人心理程式软件。第一波开始时(它可能发生在反方向的第五波结束时,或在反方向的第c波或c波结束时),我们的MFI振荡指标会出现背离的现象。所有的指标都具备时,我们预期将有一大波的走势由底部扬升(顶部下挫)。这也可能是零点,若是如此,我们将有更大的交易与获利机会。 在估测第一波的目标终点时,最佳的方法是分析其内部较低级数的波浪与结构。采用较小的时间结构,以图7-3为例,观察目前第一波中的五波序列。然后,核对(1)背离现象,(2)目标区,(3)分形,(4)蛰伏视窗,(5)MACD动能指标的变化。我们称此五者为五粒神奇的子弹,因为它们几乎一定会杀死当时的趋势。 第二波 第一波结束时,我们预期会出现反方向的第二波。第二波是由先前未进场的卖方(买方)造成的。这与第四波不同,后者是来自于先前已经进场的获利了结压力(多头平仓或空头回补)。第二波的目标区可以由下列两者决定:(1)菲波纳奇系数,以及(2)内部波浪的计数。 在大多数情况下,第二波的目标终点大约会折返至第一波幅度的38%与62%之间(参考图7-4)。第二波大约四分之三会终止于这个区域;大约六分之一的折返幅度会超过62%。此处可以提出一项小密廖供你参考,如果第二波的折返幅度不满38%,它通常是不规则的修正(参考后文的图7-11)。 重复说明一次,第二波是来自于涨势中的新卖压(或跌势中的新买盘),这些交易者原先并未进场,而且无法辨识前一波是新趋势的第一波(参考第九章中有关零点的讨论)。这些交易者认为,第一波仅是下降趋势中的修正波,所以他们在第一波的顶部建立新的空头头寸。所以,第二波的行为截然不同于第四波,后者是来自于获利了结的压力。已经进场而获利的交易者并不急着出场;尚未进场的交易者一旦发现新机会时,便会有迫不及待的心理。正确评估第二波的目标终点非常重要,因为每单位时间的最大获利是发生在第三波,走势的速度较快,幅度也较大。 第三波 第三波提供最大的获利机会。在第五阶层(第十二章)中,我们将分析第三波的心理状况。第三波的特色之一是它的斜率。它通常较第一波陡峭(因为价格的变动速度较快)。偶尔会有接近于垂直的走势(图7-5),这可能会被误解为第五波的“喷出”走势。一般而言,第三波的交易量较大。如果趋势强劲而交易量减少,通常属于喷出行情。在第三波中,经济基本面的资料将开始支持当时的行情(在第一波中并不如此)。基本面与技术面将相互声援。这是市场中最具获利能力的期间,也是顺势搭轿的良机。 第三波的目标区最初可以设定为第一波幅度的1倍至1。62倍之间。第三波的幅度很少会小于第一波,而经常会多于第一波的1。62倍。确定第三波终点的最佳方式,是以较小的时间结构来分析,利用“五粒神奇的子弹”综合判断第三波中之第五波的终点。这些神奇的子弹为: 1、MFI振荡指标的背离现象; 2、目标区域内的位置; 3、顶部(底部)的分形排列; 4、顶部(底部)端点三支条形图之一的蛰伏视窗; 5、一致性获利法MACD在动能上改变方向。 第四波 强劲的第三波结束时,获利回吐的压力开始浮现。最高明的交易者在整个趋势形成之初便已经进场,现在他们拥有可观的获利。在性质上,第四波与第二波截然不同。两者之间的差异形容为替代的法则:如果第二波很单纯,则第四波便很复杂,反之亦然。单纯的修正通常是指曲折型的走势而言。如果第二波很单纯,则第四波应该会出现复杂的横向修正(平坦型、不规则型、三角形、双重或三重的三波修正)。 根据我们的研究显示,大约85%的振荡走势是发生在第四波。如果你非常难以断定自己所处的波浪位置,你很可能是处于第四波中。如果你一觉醒来而发现自己处于第四波中,最佳的策略是再睡个回笼觉。然而,我撰写此文时,有数种商品的月线图已经在第四波中打滚了数年之久。我不希望在床上躺这么久。除此之外,如果我们可以判定第四波的终点,才有较理想的机会来交易第五波。 第四波折返百分率与第二波有相当大的差异(图7-6)。一般来说,第四波修正会拖延很长时间——可能会长达整个五波序列的70%.第四波的价格折返百分率通常小于第二波。再次强调,第四波是来自于获利了结的压力,而不是新进场的压力。我们通常可以发现,交易量、价格波动、选择权的权利金与动能指标都明显下降。 第四波的折返幅度通常是第三波的38%至50%之间。折返幅度低于38%的情况大约有六分之一。在观察第四波的发展过程中,请留意一项“铁则”,第四波永远不会低于第一波的项部。然而,在现实交易中,我们也可以发现一些例外的情况。 为了取得第五波的理想交易位置,所以必须分析第四波,这时候可以采取菲波纳奇系数,并以较小的时间结构观察第四波中的第c波,核对其中的“五粒神奇子弹”。在分析过程中,必须确定第c波的条形图数目应该介于100支至140支之间。你可以调整走势图的埋单结构来控制条形图的数量。 第五波 第五波是交易者试图创造新高价(新低价)的最后挣扎(图7-7)。它并不像第三波那般地令人兴奋或陶醉。一般而言,第五波的斜率比不上第三波。专业的交易员将利用新高(低)价来获利了结,新手们仍然试图进场建立新头寸。第五波的目标终点,其计算方法也如同我们先前的说明。在我们判定的目标区域内,一旦出现密集的价格成交区,我们可以更有信心地确认它是第五波的终点。第五波的长度是由第四波的终点开始衡量,所以我们首先必须确定第上波的终点(下一节将讨论如何以MFI振荡指标配合艾略特波浪,并决定第四波结束的最低条件)。 预测第五波终点最精确的指标之一是“目标区域”。这是一种非常有效的方法。首先,测量第一波起点至第三波终点之间的价格差距。其次,由第四波的终点起算,第五波的价格长度大多会介于上述价格差距的一倍至62%之间。如果你在第五大波中的第五小波进行相同的计算,目标价位可以更为精确。一般而言,针对第五波中级数较低的五波浪序列分析,目标区域通常会落在较高级数的目标区域之内。这可以进一步缩小目标区域。其次,再配合我们专有的分形与蛰伏指标,以及在第三波与第五波之间的背离现象,你可以非常精确地设定获利了结与进场点。 完成五波浪之后,其整体序列将成为较高级数的一个波浪。所以,当第一波至第五波完成之后,这整体序列将成为较高一级的第一波、第三波或第五波。同理,a-b-c序列完成之后,将成为较高一级的第二波或第四波(参考图7-8)。 修正波 修正通常可以划分为单纯型与复杂型的修正。单纯是指曲折型的修正,复杂则是指其他类型的修正。不论单纯或复杂的修正,在a-b-c的三波修正中,第b波必然是由三个波浪构成,而第c波必然是由五个波浪构成。第a波可以是由三个波浪或五个波浪构成。第a波如果是由五个波浪构成,这很可能是曲折型的修正。如果它是由三个波浪构成,最可能出现平坦型、不规则型或三角形的修正。 单纯(曲折)型修正 一旦第a波的五波浪序列完成之后,第b波的折返幅度通常不会超过第a波长度的62%(图7-9)。仅有在相当罕见的情况下,第b波才可能出现高达75%。由于第c波具有第3波的特性,所以非常适合于交易。如果第b波的折返幅度介于第a波长度的50%至60%之间,则可以寻找分形与蛰伏的排列,并进场建立头寸以交易第c波。第c 波的交易方法不同于任何的五波浪序列。 以图7-8中的第四波为例,以“五粒神奇的子弹”在第c波的终点获利了结,并将头寸反转以进行第五波的反向行情。 复杂型修正 复杂的修正有三种类型:(1)平坦型修正(图7-10),(2)不规则型修正(图7—11),(3)三角形修正(图7-12与7-13)。 在平坦型的修正中,每一波都几乎有相同的(价格)长度。如果第b波超过前一个推动波的终点,这可能发展为不规则型的修正。 三角形修正是一种五波浪(a-b-c-d-e)的修正模式。通常都发生在一个波浪序列的倒数第二波——第四波或第b波。如果三角形修正发生在第四波,则在修正结束之后,价格通常会向第三波的方向突破(图7-12)。如果三角形修正发生在第b波,则在修正结束之后,价格通常会向第a波的方向突破(图7-13)。

(摘自比尔.威廉姆的《混沌操作法》